Finanzierungsstrategie: Erfolgsfaktor Finanzierung.

Warum Sie diesen Artikel lesen sollten:

Mit welchen Instrumenten stellen Unternehmen am besten ihre Liquidität sicher? Wie finanziert man Wachstum? Was können Mittelständler tun, um die Abhängigkeit von einzelnen Kapitalgeber:innen zu verringern? Klar ist: Die Gestaltung der Passivseite ist von großer strategischer Bedeutung.

Patchwork auf der Passivseite der Bilanz. Für Norman Wahl, Leiter Capital Structure Advisory bei der HypoVereinsbank, ist das nichts Ungewöhnliches. Oft kommen Unternehmer zu ihm, die mit der Finanzierungsstruktur ihrer Firma nicht mehr zufrieden sind. „Bei manchen Unternehmen hat sich über die Jahre ein Flickenteppich aus unterschiedlichen Krediten angesammelt. Das kann irgendwann zur Belastung werden“, berichtet der Finanzierungsexperte: „Viele Bedingungen, unterschiedliche Fälligkeiten, dazu die ständigen Reporting-Pflichten – das alles effizient zu managen, kostet viel Energie.“

Am Anfang steht die Unternehmensstrategie.

Viele Unternehmen kommen irgendwann an einen Punkt, an dem sie erkennen, dass sie auch für ihre Finanzierung eine ganzheitliche Strategie entwickeln sollten. Oft gibt ein äußerer Anlass dafür den Anstoß: ein Wachstumssprung, eine größere Akquisition oder die Übergabe an eine neue Generation zum Beispiel. „Unternehmen verändern sich, wachsen, entwickeln sich in neue Geschäftsfelder. In solchen Momenten ist es wichtig, die Finanzierung optimal an die strategischen Anforderungen der neuen Unternehmensphase anzupassen“, rät Norman Wahl.

Leiter Corporate Structured Finance bei der HypoVereinsbank

Doch wie findet man den optimalen Finanzierungmix? „Der richtige Aufbau der Passivseite ist abhängig von der langfristigen Strategie eines Unternehmens“, erläutert Stefan Koller, Leiter Corporate Structured Finance bei der HypoVereinsbank. Bevor es an die konkrete Finanzierungsplanung geht, sollten daher zunächst wichtige Grundsatzfragen beantwortet werden: Welche operativen Ziele verfolgt das Unternehmen? Wie sieht seine Wachstumsstrategie aus? Will das Unternehmen organisch wachsen oder sind Akquisitionen geplant? Steht möglicherweise demnächst ein Generationenwechsel an? Wie steht es um die Bereitschaft, Informationen an Banken oder Investor:innen weiterzugeben?

„Es lohnt sich, bereits in dieser frühen Phase Kontakt mit der Hausbank aufzunehmen“, rät Koller: „Banken sind oft ein guter Sparringspartner. Die Hausbank kennt das Unternehmen in der Regel sehr gut, verfügt aber auch über Erfahrung von anderen Unternehmen in vergleichbarer Situation.“

Die Entscheidung über die strategische Ausrichtung der Passivseite kann langfristige Konsequenzen haben. Etwa, weil sie das Unternehmen an eine Art der Unternehmensfinanzierung bindet. Oder weil sie umfangreiche Publizitätspflichten nach sich ziehen kann. „Die Entscheidungsträger:innen und auch die Shareholder:innen des Unternehmens müssen sehr gut und sehr offen informiert werden“, fordert Koller.

Sie möchten mehr über Unternehmensfinanzierung erfahren?

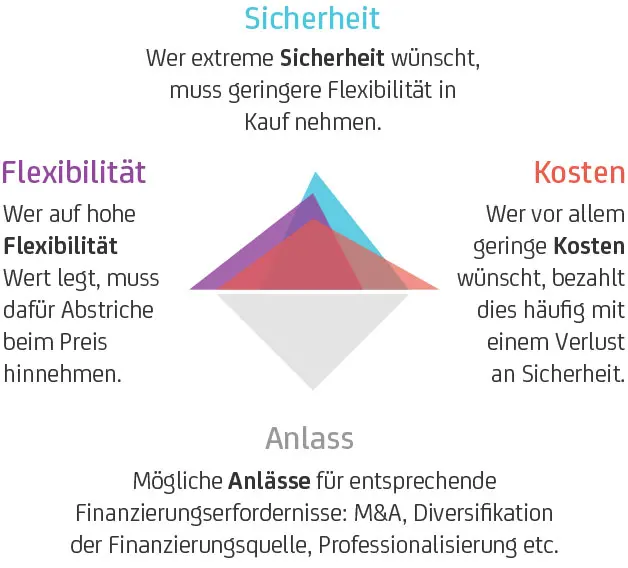

Das magische Dreieck der Finanzierung.

Im nächsten Schritt geht es darum, Klarheit über die übergeordneten Ziele der Finanzierung zu bekommen. „Unternehmen sollten bei der Ausarbeitung einer optimalen Finanzierungsstruktur immer drei Faktoren berücksichtigen: Flexibilität, Sicherheit und Kostenoptimierung“, erläutert Norman Wahl. Wird einer der Faktoren überbetont, muss man unter Umständen an anderer Stelle Nachteile in Kauf nehmen. „Es ist am Ende immer ein Geben und Nehmen. Die drei Faktoren Preis, Flexibilität und Sicherheit verhalten sich wie kommunizierende Röhren. Wenn ich auf der einen Seite etwas mehr möchte, muss ich an anderer Stelle dafür etwas nachgeben“, sagt Wahl.

Leiter Capital Structure Advisory bei der HypoVereinsbank

Nach seiner Beobachtung betrachten viele Unternehmen ihre Finanzierung jedoch vor allem unter dem Gesichtspunkt der Kostenoptimierung, gefolgt von der Flexibilität. Für den Experten greift dieser Ansatz zu kurz: „Der Faktor Sicherheit wird regelmäßig vernachlässigt“, berichtet er aus seiner Erfahrung. Für zusätzliche Sicherheit sorgen zum Beispiel mehrjährige Finanzierungszusagen, einheitliche Regelungen und die Gewissheit, dass Banken und andere Finanzierungspartner langfristig zu dem Unternehmen stehen. „Eine gesicherte Finanzierung über mehrere Jahre eröffnet neue strategische Optionen und verbessert die Handlungsfähigkeit“, erklärt Norman Wahl.

Vom magischen Dreieck zur Raute – der Anlass.

Meistens gibt es einen guten Grund, der ein Unternehmen dazu bringt, über eine Neuordnung seiner Finanzierungssituation nachzudenken. Oft ist ein größeres Vorhaben der Anlass – beispielsweise eine geplante Akquisition oder die Expansion in einen ausländischen Markt.

Für Norman Wahl ist der Anlass der Finanzierung daher die vierte Dimension, die es beim Aufbau der richtigen Finanzierungsstruktur zu berücksichtigen gilt. Aus dem Dreieck wird eine Raute. „Eine Investition in das Wachstum eines Unternehmens erfordert eine andere Herangehensweise als eine Refinanzierung. Eine Akquisition wiederum wirkt sich anders auf das Cashflow-Profil aus als der Bau einer neuen Produktionshalle", erläutert Wahl. Entscheidend sei, wie eine geplante Maßnahme das Cashflow-Profil beeinflusst.

Das magische Dreieck der Finanzierung.

Unternehmen sollten bei der Ausarbeitung einer Finanzierungsstruktur immer drei Faktoren berücksichtigen: Flexibilität, Sicherheit und Kostenoptimierung. Die Infografik zeigt: Wird einer der Faktoren überbetont, muss man unter Umständen an anderer Stelle Nachteile in Kauf nehmen.

Die Finanzierung wächst mit der Größe des Unternehmens.

Darüber hinaus hat die Entscheidung für eine bestimmte Form der Finanzierung natürlich auch etwas mit der Größe einer Firma, der Komplexität ihrer Struktur oder dem Grad der Internationalisierung zu tun.

Üblicherweise folgt auf eine Ansammlung bilateraler Kredite zunächst die Entscheidung für eine Syndizierung in einem Konsortialkredit. Dabei werden mehrere bilaterale Kredite abgelöst durch eine strukturierte Finanzierungslösung, an der sich mehrere Banken beteiligen. Der Konsortialkredit gibt den Unternehmen Sicherheit: Durch eine feste Laufzeit – in der Regel fünf Jahre – bietet er ihnen für diesen Zeitraum Finanzierungssicherheit. Zweitens ist sichergestellt, dass einzelne Banken innerhalb der vereinbarten Frist nicht einfach ihr Engagement zurückfahren können. Und schließlich drittens: Statt mehrerer Verträge muss das Unternehmen fortan nur noch einen klaren Vertrag erfüllen. Der Managementaufwand reduziert sich dadurch in der Regel deutlich. „Das Plus an Sicherheit wiegt in der Regel den anfänglich etwas höheren Strukturierungsaufwand mehr als auf“, erläutert Norman Wahl.

Schuldscheindarlehen oder gar die Ausgabe einer Unternehmensanleihe kommen erst zu einem späteren Zeitpunkt hinzu, wenn das Unternehmen eine gewisse Größe erreicht und professionelle Strukturen im Finanzmanagement aufgebaut hat. Das Finanzierungsvolumen einer Unternehmensanleihe sollte mindestens 200 bis 250 Millionen Euro betragen – Schuldscheine sind dagegen schon ab einem Volumen von etwa 20 bis 30 Millionen Euro möglich.

Generell ist es bei der Unternehmensfinanzierung sinnvoll, sich zu diversifizieren und Abhängigkeiten zu reduzieren. Die alte Bauernregel „Lege niemals alle Eier in einen Korb“ gilt auch auf der Passivseite. Mit Schuldscheinen und Anleihen können Unternehmen ihren Investorenkreis deutlich erweitern und unabhängiger gegenüber ihren kreditgebenden Banken werden.

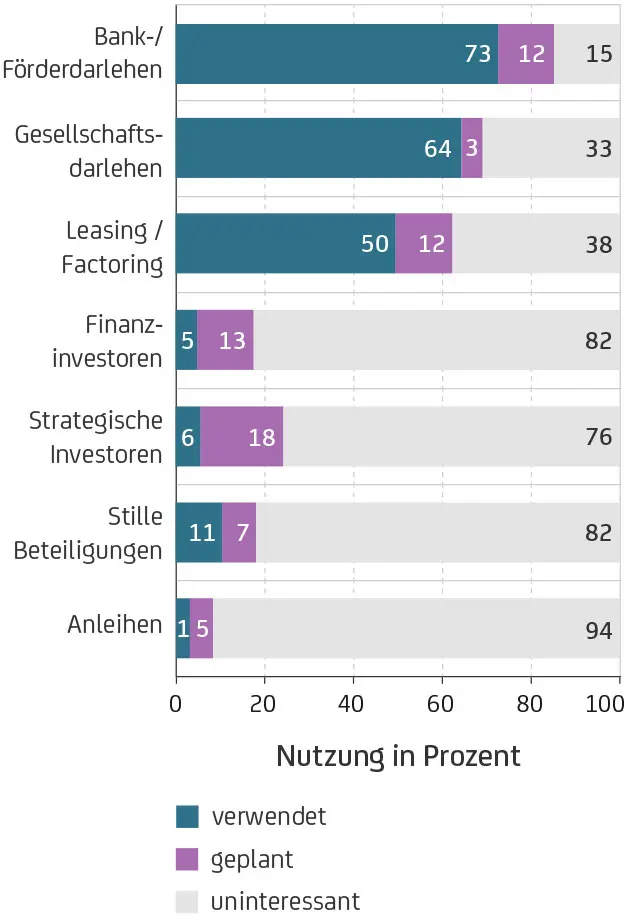

Mittelständler bleiben klassischen Finanzierungsformen treu.

Bei der Auswahl der Finanzierungsinstrumente bevorzugen Mittelständler klassische Instrumente wie Bank- und Förderdarlehen, Gesellschafterdarlehen oder Factoring. Nur eine Minderheit nutzt den Kapitalmarkt zur Finanzierung.

Quelle: Ebner Stolz Management Consultants GmbH, Wolff & Häcker Finanzconsulting AG: Studien 2016 zur Finanzierung im Mittelstand

Mit Schuldscheinen und Anleihen den Kapitalmarkt anzapfen.

Für kleinere Emittenten bietet insbesondere der Schuldschein eine ideale Finanzierungsalternative. Neben den bereits erwähnten kleineren Emissionsvolumina ist die Vertraulichkeit als weiterer großer Vorteil zu nennen. Im Gegensatz zu Unternehmensanleihen müssen bei Schuldscheinen Emissionsdetails wie Preis, Volumen und Tranchierung nicht öffentlich zugänglich gemacht werden, was in der Regel den Bedürfnissen vieler Mittelständler entgegenkommt.

Daneben deckt der Schuldscheinmarkt ein breites Laufzeitenspektrum ab. Laufzeiten zwischen drei und zehn Jahren in variablen und fixen Kupons sind möglich. Dies erlaubt eine Verteilung des Finanzierungvolumens auf unterschiedliche Tranchen und damit größere Flexibilität. Etwas, das mit klassischen syndizierten Krediten in dieser Ausprägung nicht angeboten wird.

Für große Mittelständler, die über ein externes Rating verfügen und einen größeren Finanzierungsbedarf haben, ist das Anleihesegment eine gute Alternative. Dadurch erhalten sie Zugang zu einem sehr liquiden Markt, auf dem sich große Finanzierungsvolumina zu vergleichsweise günstigen Preisen realisieren lassen. Für kleinere Unternehmen, die ihren Investorenkreis erweitern wollen, sind dagegen Schuldscheine die bessere Wahl.

Passivseite strategisch ordnen – die Gelegenheit ist günstig.

Wie auch immer die konkrete Lösung im Einzelfall aussieht – die Gelegenheit für eine Neuordnung der Passivseite ist auf jeden Fall günstig. Und das nicht nur wegen der zurzeit niedrigen Refinanzierungskosten. Viele Banken sind gerade jetzt an einer langfristigen Partnerschaft interessiert. Sie möchten Unternehmen bei möglichst vielen ihrer Finanztransaktionen zur Seite stehen – sei es der Auslandszahlungsverkehr, das Währungsgeschäft, Zinssicherung oder beispielsweise das Cash Management. Mit einer Strukturierung der Passivseite können Unternehmen ihre Kernbanken langfristig an sich binden und in verlässliche Bankbeziehungen investieren. Das nützt am Ende beiden Seiten.

Ist der Finanzierungsbedarf hinreichend groß, ist aber auch der Gang an den Anleihemarkt eine interessante Option. Mit Anleihen erhalten Unternehmen Zugang zu einem sehr liquiden Markt, auf dem sich auch hohe Finanzierungsvolumina zu vergleichsweise günstigen Preisen realisieren lassen.