ESG-Linked Loans

Starkes Signal an den Kapitalmarkt

Gestaltungsmöglichkeiten

Große Flexibilität

Einfache Implementierung

Generell alle Finanzierungen geeignet

Finanzielle Vorteile

Johannes Eckardt beschäftigt sich seit vielen Jahren mit der Entwicklung, Strukturierung und Syndizierung von nachhaltigen Unternehmenskrediten. Der Experte der HypoVereinsbank freut sich über den anhaltenden Boom auf diesem Markt und tüftelt bereits an Lösungen, um ESG-Linked Loans für weitere Firmen attraktiv zu gestalten.

Jetzt entspannt die Kurzfassung als Audioformat anhören

Sie wollen mehr zu ESG-Linked Loans erfahren?

Das ausführliche Interview finden Sie hier

Das Richtige tun und dafür auch noch belohnt werden – das klingt gut, oder? So oder so ähnlich denken immer mehr Unternehmen, die sich konkrete Nachhaltigkeitsziele setzen und bereit sind, sich daran messen zu lassen. Denn bei der Aufnahme von Fremdkapital, etwa in Form von Nachhaltigkeitskrediten, winken dadurch handfeste Vorteile.

ESG-Linked Loans oder auch Sustainability-Linked Loans heißen diese neuen Finanzierungsinstrumente im Fachjargon. „Ein ESG-Linked Loan ist ein Unternehmenskredit, der an das Erreichen bestimmter Nachhaltigkeitsziele geknüpft ist. Das können zum Beispiel ein ESG-Rating oder die Reduktion von Treibhausgasen um einen festgelegten Prozentsatz sein“, erklärt Johannes Eckardt, der bei der HypoVereinsbank schon viele dieser neuen Finanzierungsinstrumente federführend strukturiert, arrangiert und syndiziert hat. „Das Gute an ESG-Linked Loans ist die große Flexibilität. Die Ziele, an die die Kreditkonditionen geknüpft sind, kann das Unternehmen mit seinen Kreditgebern im Grunde frei vereinbaren. Wichtig ist nur, dass sie zum Unternehmen passen, ambitioniert und messbar sind.“

Vorteile beim öffentlichen Profil und den Refinanzierungskosten

Aber welche Vorteile bieten ESG-Linked Loans den Unternehmen denn nun ganz konkret? Für Johannes Eckardt steht die Signalwirkung an erster Stelle: „Mittels eines ESG-Linked Loans können Unternehmen ihr ernsthaftes Engagement für eine wirklich zukunftsweisende gesellschaftliche, soziale und umwelt- bzw. klimagerechte Entwicklung betonen.“ Darüber hinaus profitieren sie von einem niedrigeren Kreditzins, sofern es ihnen gelingt, die vereinbarten Ziele auch tatsächlich zu erreichen.

Der finanzielle Vorteil ist allerdings in der überwiegenden Anzahl der Fälle nicht so hoch, dass er allein als Motiv ausreicht. „Unsere finanziellen Möglichkeiten sind beschränkt, was auch daran liegt, dass die Europäische Zentralbank den Banken bislang keine Anreize wie zum Beispiel vergünstigte Refinanzierungsmöglichkeiten für Nachhaltigkeitskredite anbietet. Würde es dazu kommen, könnte das dem Markt für Nachhaltigkeitskredite sicherlich nochmal einen kräftigen Schub verleihen“, sagt Johannes Eckardt. Für ihn ist das kein Grund, nicht heute schon für das Konzept zu werben: „Unternehmen, die es mit der Nachhaltigkeit ernst meinen, können damit nur gewinnen.“

Director, Loan Syndicate Western Europe

Nachhaltigkeitskredite bieten auch Mittelständlern viele Vorteile

Nachhaltigkeitskredite sind übrigens keineswegs nur etwas für Großunternehmen. „Das Konzept ist sehr flexibel und eignet sich auch gut für den Mittelstand, wo langfristige Ziele und Strategien ja ohnehin häufig integraler Bestandteil einer stark durch Nachhaltigkeit geprägten Unternehmenskultur sind.“

Immer mehr Unternehmen berichten freiwillig, weil sie erkennen, dass Transparenz in Sachen Nachhaltigkeit weit mehr ist als eine lästige bürokratische Pflichtübung. Zum einen ist eine gute Nachhaltigkeitsbilanz wichtig, um für Kund:innen oder Bewerber:innen attraktiv zu bleiben. Zum anderen aber auch, weil damit die Basis entsteht, um sich nachhaltig zu finanzieren. „Wer bereits über einen extern geprüften Nachhaltigkeitsbericht verfügt, für den ist eine nachhaltige Finanzierung eigentlich der nächste logische Schritt“, sagt Eckardt.

Hier kommt einmal mehr ein zentraler Vorteil der neuen Nachhaltigkeitskredite zum Tragen: Ihre große Flexibilität: „Denn auch bereits bestehende Kreditlinien lassen sich mit überschaubarem Aufwand einfach um eine Nachhaltigkeitskomponente erweitern. Es müssen also nicht ausschließlich neue Finanzierungsvorhaben sein, erklärt Eckardt. In den Verhandlungen geht es dann insbesondere darum, die richtigen Nachhaltigkeitskennzahlen bzw. das passende ESG-Rating zu finden und für jedes Laufzeitjahr des Kredits ein konkretes, messbares Ziel festzulegen. „Bei der HVB haben wir mittlerweile viel Erfahrung gesammelt, da wir seit Beginn zu den weltweit führenden Kreditinstituten zählen, die Sustainability-linked Loans mitentwickelt und Unternehmen bei der Umsetzung unterstützt haben. Somit sind wir in der Lage, für jedes Unternehmen individuelle Lösungen zu entwickeln, die genau auf seine Nachhaltigkeitsambitionen zugeschnitten sind und dabei auch die bestehende Finanzierungsstruktur berücksichtigen.“

Marktführer mit Erfahrung und Vorreiterrolle bei nachhaltiger Finanzierung

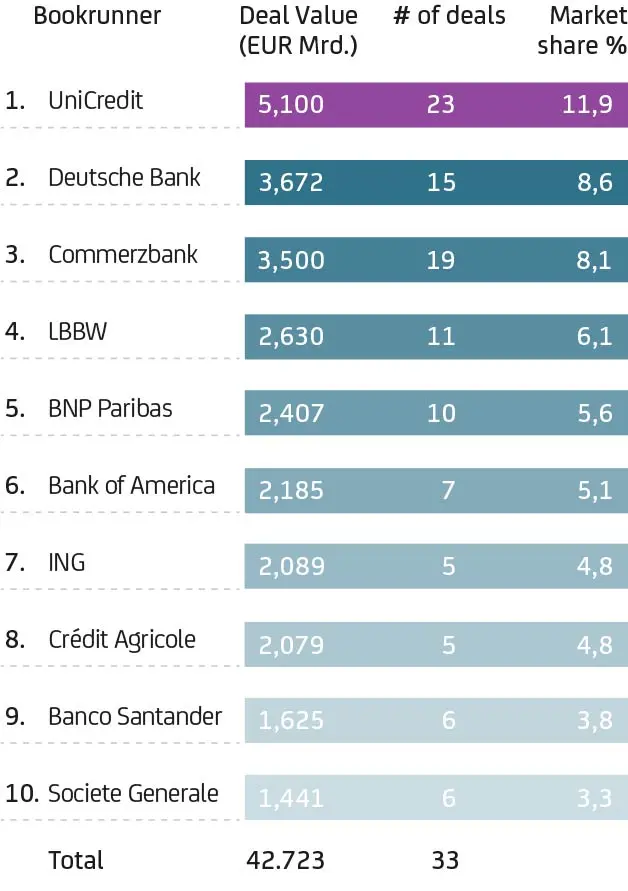

Bei der Suche nach der passenden Lösung ist die HypoVereinsbank ein guter Partner. Über ihren Mutterkonzern UniCredit war die Bank europaweit an einer Vielzahl von Transaktionen in den vergangenen Jahren federführend als Sustainability Coordinator beteiligt und ist in Deutschland und der DACH-Region (Deutschland, Schweiz und Österreich) derzeit mit Abstand Marktführer. So wirkte die HypoVereinsbank 2020 am Zustandekommen aller 12 ESG-Linked Loans in Deutschland mit und hat zehn davon sogar federführend strukturiert. „Der UniCredit-Konzern hat schon vor Jahren konsequent auf Nachhaltigkeit gesetzt und seine internen Strukturen und Abläufe darauf ausgerichtet. Heute profitieren wir von unseren vielen Innovationen im Bereich der nachhaltigen Finanzierung und davon, dass wir gegenüber unseren Wettbewerbern schon sehr früh viele Erfahrungen sammeln konnten“, so Johannes Eckardt.

UniCredit – führender Anbieter von Sustainability-Linked Loans in Deutschland