Immobilienfinanzierung 3,24 %* effektiver Jahreszins, 10 Jahre fest.

Die eigene Immobilie fühlt sich nach Zuhause an. Die passende Finanzierung auch.

Jetzt unsere Finanzierungslösung anfragen *Pflichtangaben/ Repräsentatives Beispiel

Top-Konditionen...

Individuelle Finanzierungslösungen von der HVB oder über 500 Finanzierungspartnern.

Sicherheit und Flexibilität

Bis zu 30 Jahre Zinsgarantie und Möglichkeit für Sondertilgungen.

Finanzierungszertifikat

Mit dem zertifizierten Nachweis Ihrer Bonität können Sie Ihre Chancen bei der Immobiliensuche verbessern.

Damit es bestens weitergeht.

Die Verlängerung Ihrer Baufinanzierung steht an - sofort oder später. Wir erstellen ein individuelles Angebot für Ihre Anschlussfinanzierung, das auf Ihre Wünsche bezüglich Darlehenshöhe, Monatsrate und Zinsbindung abgestimmt ist.

Hand in Hand: Online-Services und persönliche Beratung.

Unsere Online-Services bieten Ihnen unkompliziert Orientierung und Unterstützung auf dem Weg in die eigenen vier Wände. Wenn es dann um Ihre individuelle Immobilienfinanzierung geht, setzen wir auf persönliche Beratung. Die erfahrenen Expert:innen unseres Partners PlanetHome begleiten Sie von der Anfrage Ihrer Finanzierung bis zur Darlehensauszahlung.

Wer kaufen oder bauen will, darf mit Unterstützung vom Staat rechnen

- Geeignet für Neubau oder Kauf

- Kombinierbar mit anderen KfW-Förderprodukten

Für jede Finanzierung die richtige Lösung:

Bau, Kauf, Anschlussfinanzierung oder Modernisierung.

Wichtige Informationen zum Herunterladen

Alles unter einem Dach

Zusammen mit unseren Partnern Wüstenrot, Allianz und PlanetHome Immobilien bieten wir Ihnen passgenaue Lösungen über den gesamten Lebenszyklus Ihrer Immobilie.

Die Antworten auf Ihre Fragen rund um die Immobilienfinanzierung:

Rechnen Sie mit etwa 10 bis 15 Prozent zusätzlichen Kosten. Diese setzen sich zusammen aus:

- Maklerprovision: ca. 3,5 % bis 7 %

- Notar- und Grundbuchkosten: ca. 2 % der Kaufsumme

- Grunderwerbsteuer: zwischen 3,5 und 6,5 Prozent vom Kaufpreis (je nach Bundesland unterschiedlich)

- Sowie evtl. Kosten für Bauantrag, Baugenehmigung, eventuelle Grundstücksvermessung und Bauanzeige

Unsere Checkliste hilft Ihnen bei der Vorbereitung Ihres Finanzierungsgesprächs. Da sich bei jeder Immobilienfinanzierung individuelle Gegebenheiten stellen, informieren wir Sie rechtzeitig, wenn weitere Dokumente benötigt werden: Checkliste herunterladen.

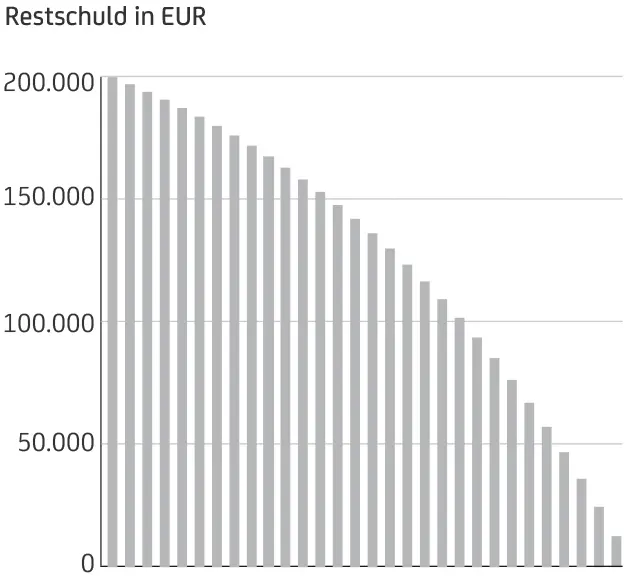

Das Ende der Immobilienfinanzierung, also die vollständige Tilgung des Darlehens, ist bis zu einem gewissen Grad individuell definiert. Die maximale Laufzeit liegt in der Regel zwischen 30 und 35 Jahren. Dies hängt stark von der vereinbarten Tilgungsrate, bzw. den vereinbarten Sondertilgungen ab.

Zusätzlich spielt auch die Art der Finanzierung eine Rolle:

- Bei einem sog. Volltilgerdarlehen ist die Laufzeit von vornherein festgelegt.

- Beim gebräuchlicheren Annuitätendarlehen wird lediglich die Dauer der Zinsbindung definiert. Bleibt nach deren Ablauf ein Restbetrag, vereinbaren Sie für die Abzahlung eine Anschlussfinanzierung. Auch diese enthält eine Zinsbindung mit vereinbarter Laufzeit. Dieser Vorgang wiederholt sich, bis Ihr Darlehen vollständig getilgt ist.

Gut zu wissen: Ihnen steht nach 10 Jahren Vertragslaufzeit ein gesetzliches Sonderkündigungsrecht (§ 489 des Bürgerlichen Gesetzbuchs (BGB)) zu. Wenn Ihnen nach diesem Zeitraum also z. B. ein günstigeres Angebot einer anderen Bank vorliegt, haben Sie das Recht, die bisherige Finanzierung mit einer Frist von sechs Monaten zugunsten des neuen Angebots zu kündigen. Dies gilt für Volltilger- und für Annuitätendarlehen.

Erläuterungen unter der Annahme einer Gesamtlaufzeit des Darlehens von 30 Jahren.

10 Jahre Sollzinsbindung:

Eine relativ kurze Zinsbindung von 10 Jahren bedeutet in der Regel einen zunächst niedrigen Sollzinsatz. Jedoch ist das Zinsänderungsrisiko erheblich. Meist ist die Restschuld nach 10 Jahren noch hoch und die Anschlussfinanzierung kann teuer werden. Eine sinnvolle Lösung wäre in diesem Fall ein zinssicherer Bausparvertrag für die Anschlussfinanzierung.

20 Jahre Sollzinsbindung:

Mit einer nur etwas höheren Rate begrenzt man das Risiko steigender Zinsen deutlich. Flexibilität bieten Sondertilgungsoptionen und das gesetzliche Sonderkündigungsrecht nach 10 Jahren.

30 Jahre Sollzinsbindung (Volltilgerdarlehen):

Ein Volltilgerdarlehen schließt das Risiko steigender Zinsen vollständig aus. Flexibilität bieten Sondertilgungsoptionen und das gesetzliche Sonderkündigungsrecht nach 10 Jahren.

Bei den aktuell niedrigen Zinsen ist eine Tilgung von mindestens 2 bis 3 % empfehlenswert. Je höher die anfängliche Tilgung, umso schneller zahlen Sie das Darlehen ab.

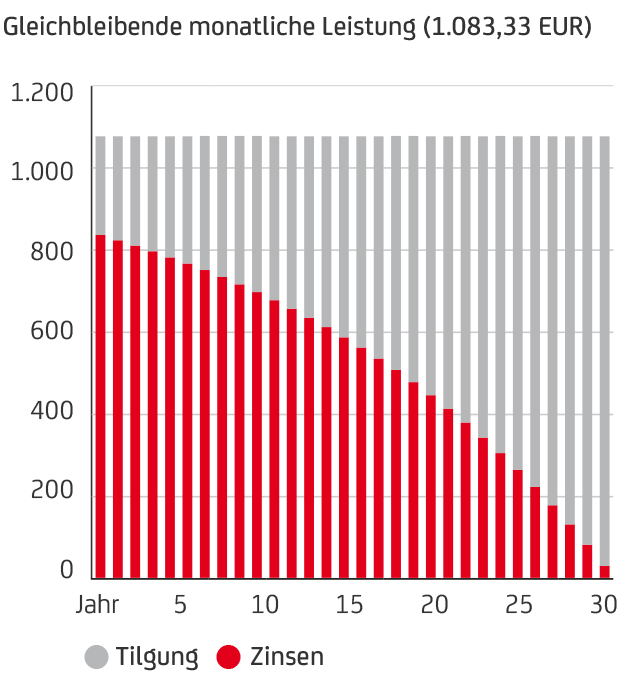

Bei einer Baufinanzierung als Annuitätendarlehen zahlen Sie über die gesamte Laufzeit monatlich gleichbleibende Raten. Die Rate setzt sich aus Zins und Tilgung zusammen. Über die Zeit sinkt der Anteil für Zinsen und der Tilgungsanteil erhöht sich. Je niedriger die Zinsen, desto weniger erhöht sich im Laufe der Zeit der Tilgungsanteil. Deshalb ist es wichtig diesem Effekt mit einer entsprechend hohen anfänglichen Tilgung entgegen zu steuern.

Als Richtwert gilt allgemein, dass die monatliche Finanzierungsrate nicht höher als 40% des monatlichen Einkommens sein sollte. Bei der Berechnung Ihrer maximalen monatlichen Finanzierungsrate beraten wir Sie individuell, Ihrer persönlichen Lebenssituation entsprechend. So erhalten Sie eine Finanzierungslösung, die auch Luft lässt, damit unvorhersehbare Belastungen nicht gleich zum Problem werden.

Antworten auf Ihre Fragen zur Konditionenanpassung Ihrer Immobilienfinanzierung bei der HypoVereinsbank:

Wenn die Zinsbindung Ihres Darlehens ausläuft, wird der Darlehenszinssatz neu vereinbart. Das passiert in der Regel nach mehreren Jahren – je nach Dauer Ihrer Zinsbindung.

So läuft die Anpassung ab:

Frühzeitig vor Ablauf der Sollzinsbindung erhalten Sie ein Konditionenangebot mit dem neuen Darlehenszinssatz. Sie prüfen das Angebot und entscheiden, ob Sie es annehmen oder sich nach einer anderen Finanzierung umsehen möchten. In seltenen Fällen macht die Bank kein neues Angebot. Dann müssen Sie sich selbst um eine Anschlussfinanzierung kümmern.

Bei der Konditionenanpassung handelt es sich also um eine vertragliche „Anpassung des Darlehenszinssatzes“ für ein bestehendes Darlehen. Die weiteren Parameter des Darlehens wie z.B. Tilgung oder Besicherung bleiben im Normalfall gleich.

Die monatliche Rate verändert sich, je nachdem ob der neue Darlehenszinssatz höher oder niedriger als der ursprünglich vereinbarte Darlehenszins ist:

- Höherer Darlehenszinssatz → höhere monatliche Belastung

- Niedrigerer Darlehenszinssatz → geringere monatliche Belastung

Beim Annuitätendarlehen zahlen Sie über die gesamte Sollzinsbindungsdauer eine gleichbleibende Rate . Diese Rate errechnet sich aus dem ursprünglichen Darlehensbetrag und setzt sich aus zwei Teilen zusammen:

Zinsanteil: Aus jeder Rate werden zunächst die Zinsen abgedeckt. Der Zinsanteil berechnet sich auf die noch offene Restschuld Ihres Darlehens.

Tilgungsanteil: Der verbleibende Teil der Rate wird zur Rückzahlung des Darlehens verwendet. Da die Restschuld mit jeder Zahlung sinkt, werden die Zinsen weniger – und der Tilgungsanteil steigt automatisch. So zahlen Sie jeden Monat gleich viel, aber tilgen immer mehr.

Annuitätendarlehen sowie gleichbleibende monatliche Leistung (1.083,33 EUR)

Ein fester Sollzinssatz (auch gebundener Sollzinssatz) bedeutet, dass der Zinssatz für Ihr Darlehen fest vereinbart ist – entweder für die gesamte Laufzeit oder für einen bestimmten Zeitraum, den sogenannten Sollzinsbindungszeitraum.

Während dieser Zeit bleibt der Zinssatz unverändert, unabhängig von der Entwicklung am Markt. Man spricht deshalb auch von einem Festzinssatz oder einem festverzinslichen Darlehen.

Nach Ablauf der Zinsbindung wird ein neuer Zinssatz vereinbart, oder Sie können das Darlehen kündigen und zurückzahlen.

Wenn Sie statt eines festen (gebundenen) Sollzinssatzes lieber einen veränderlichen Sollzins haben möchten, treffen wir eine Vereinbarung, wonach wir den Sollzinssatz entsprechend der jeweiligen Entwicklung eines Referenzzinssatzes nach oben oder unten anpassen.

In diesem Fall tragen Sie das Zinsänderungsrisiko – mit der Folge, dass Ihre monatliche Belastung steigen oder sinken kann, je nachdem, wie sich das Zinsniveau im Markt gerade entwickelt.

Sie bleiben flexibel: Sie können das Darlehen jederzeit ganz oder teilweise zurückzahlen oder mit Zustimmung der Bank auf eine Festzinsvereinbarung umsteigen.

Auf Wunsch kann zum Zeitpunkt der Konditionenanpassung auch der Tilgungsanteil angepasst werden. In diesem Fall muss darauf geachtet werden, dass die Anpassung nicht zu einer Verlängerung der voraussichtlichen Darlehensgesamtlaufzeit führt und das Darlehen innerhalb der ursprünglich vereinbarten Vertragslaufzeit zurückgeführt werden kann.

Um dies mathematisch sicherzustellen, wird der Tilgungssatz auf den ursprünglichen Darlehensnominalbetrag berechnet. Aufgrund der annuitätischen Zahlungsweise ist der prozentuale Tilgungsanteil in der neu vereinbarten Rate jedoch deutlich höher.

Wir besprechen gerne Ihre Wünsche in einem gemeinsamen Termin und kümmern uns um die nächsten Schritte. Vereinbaren Sie jetzt hier Ihren Beratungstermin.