EU-Taxonomie, CSRD, SFDR & deren Auswirkungen

Regelwerke für nachhaltiges Wirtschaften

Die Nachhaltigkeitskriterien und zugehörigen Berichtspflichten der EU sorgen für Klarheit und Transparenz bei Green Finance. Ziel ist es, erstmals einen klimaneutralen Kontinent zu schaffen.

Mit Berichtspflicht zur Nachhaltigkeit

Weitaus mehr Unternehmen als bisher müssen schon bald verpflichtend im Lagebericht über ihren Status bei der Nachhaltigkeit berichten. Dafür hat die EU ein eigenes Regelwerk geschaffen, den neuen European Sustainability Reporting Standards (ESRS). Am 31. Juli 2023 hat die EU den Rechtsakt dazu offiziell veröffentlicht.

Mit umfangreichen Regulierungsansätzen versucht die Europäische Union, Investitionsströme gezielt in nachhaltige Projekte zu lenken, um so den „Europäischen Green Deal” umzusetzen. Die EU-Taxonomie im Sinne eines „einheitlichen Verfahrens“ bildet dabei die Grundlage. Sie definiert ein EU-weites Verständnis von Nachhaltigkeit und legt verbindlich fest, was als nachhaltiges Wirtschaften gelten soll. So entsteht ein komplexes Regelungsgeflecht, das mit den Ende Juli 2023 beschlossenen Maßnahmen nun weiter konkretisiert wird.

Verbunden damit sind konkrete Anforderungen sowohl an Unternehmen als auch an Banken und deren Kapitalmarktprodukte. Im Nachfolgenden nennen und erklären wir die wichtigsten Punkte.

EU-Aktionsplan besteht aus Taxonomie und Offenlegungsverordnung

Der „Aktionsplan für nachhaltiges Finanzwesen“ hat zwei wesentliche Bestandteile: Die Taxonomie und die Offenlegungsverordnung. Die Taxonomie definiert, welche Wirtschaftstätigkeiten als ökologisch nachhaltig angesehen werden. Die Offenlegungsverordnung wiederum verpflichtet Finanzmarktakteur:innen, transparent darüber zu informieren, inwieweit sie Nachhaltigkeitsaspekte berücksichtigen.

Finanzmarktteilnehmer (z. B. Investmentfonds oder Verwaltungsgesellschaften), die ein Finanzprodukt als ökologisch vermarkten, werden darin angewiesen, über den Anteil an taxonomiekonformen Investitionen im Portfolio zu berichten. Zudem müssen Unternehmen künftig in ihren nichtfinanziellen Reports Angaben darüber aufnehmen, wie und in welchem Umfang ihre Aktivitäten mit ökologisch nachhaltigen Wirtschaftstätigkeiten verbunden sind.

Die wesentlichen Instrumente zur Umsetzung des EU-Aktionsplans:

Die EU-Kommission hat mit der Omnibus-Initiative einen Schritt zur Vereinfachung der Nachhaltigkeitsberichterstattung für Unternehmen unternommen. Ziel ist es, unnötige Bürokratie abzubauen, ohne die Bedeutung der Nachhaltigkeit im Rahmen des EU Green Deals zu mindern. Der Vorschlag befindet sich noch im Gesetzgebungsverfahren und muss in nationales Recht umgesetzt werden.

Welche Erleichterungen gibt es für Unternehmen?

Reduzierte Berichtspflichten:

- Große Unternehmen mit mehr als 500 Mitarbeitern bleiben berichtspflichtig.

- Mid-Caps mit mindestens 1000 Mitarbeitern müssen erst ab 2027 berichten.

- Kleinere Unternehmen können freiwillig nach vereinfachten Standards berichten.

Vereinfachte Berichtsstandards:

- Weniger verpflichtende Datenpunkte reduzieren den Berichtsumfang:

- Unternehmen mit weniger als 1000 Mitarbeitern können den VSME-Standard (Voluntary SME Standard) nutzen.

- Sektorspezifische Berichtsstandards entfallen.

Weniger Prüfanforderungen:

- Die begrenzte Prüfungssicherheit bleibt bestehen.

- Eine hinreichende Sicherheit durch externe Prüfer entfällt.

Flexiblere Taxonomie-Berichterstattung:

- Unternehmen mit weniger als 1000 Mitarbeitern und unter 450 Mio. EUR Umsatz können freiwillig berichten.

- Die Anforderungen an die Wesentlichkeitsanalyse werden durch eine 10 %-Schwelle vereinfacht.

Bedeutung für Ihr Unternehmen

Die Omnibus-Initiative ermöglicht es Unternehmen, ihre Nachhaltigkeitsberichterstattung effizienter zu gestalten. Prüfen Sie, ob Ihr Unternehmen von den reduzierten Offenlegungspflichten profitiert und klären Sie die Einstufung Ihres Unternehmens. Nutzen Sie die verlängerten Fristen, um die Berichterstattung schrittweise aufzubauen und so den Verwaltungsaufwand zu minimieren.

Die Europäische Union (EU) will bis zum Jahr 2050 zum ersten klimaneutralen Wirtschaftsraum der Welt werden. Um dies zu erreichen, müssen große Summen investiert und das Wirtschaftssystem umgebaut werden.

Der „EU-Aktionsplan für nachhaltiges Finanzwesen“ soll helfen, Fördermittel und Geld von Investor:innen in nachhaltige Projekte und zukunftsfähige Branchen zu lenken. Er besteht aus zwei wesentlichen Bestandteilen: die Taxonomie und die Offenlegungsverordnung. Die seit 2022 geltende „EU-Taxonomie“ definiert ESG-Kriterien, die Wirtschaftstätigkeiten erfüllen müssen, um als nachhaltig eingestuft zu werden.

Die Offenlegungsverordnung wiederum verpflichtet Finanzmarktakteur:innen, transparent darüber zu informieren, inwieweit sie Nachhaltigkeitsaspekte berücksichtigen.

EU-Taxonomie: Warum ist sie sinnvoll?

Dank der EU-Taxonomie können Unternehmen und private Investor:innen erkennen, welche Wirtschaftstätigkeiten als ökologisch nachhaltig angesehen werden.

Die Kriterien, mit denen sich die ökologische Nachhaltigkeit einer Wirschaftstätigkeit unter der Taxonomie-Verordnung bestimmt, lauten:

- Wesentlicher Beitrag zur Verwirklichung mindestens eines Umweltziels

- Keine erhebliche Beeinträchtigung eines Umweltziels

- Einhaltung internationaler sozialer und arbeitsrechtlicher Mindeststandards

- Einhaltung der technischen Standards, die von der Kommission festgelegt werden

Konkrete Umweltziele:

- Klimaschutz

- Anpassung an den Klimawandel

- Nachhaltige Nutzung und Schutz von Wasser und Meeresressourcen

- Übergang zu einer Kreislaufwirtschaft

- Vermeidung und Verminderung der Umweltverschmutzung

- Schutz und Wiederherstellung der Biodiversität und der Ökosysteme

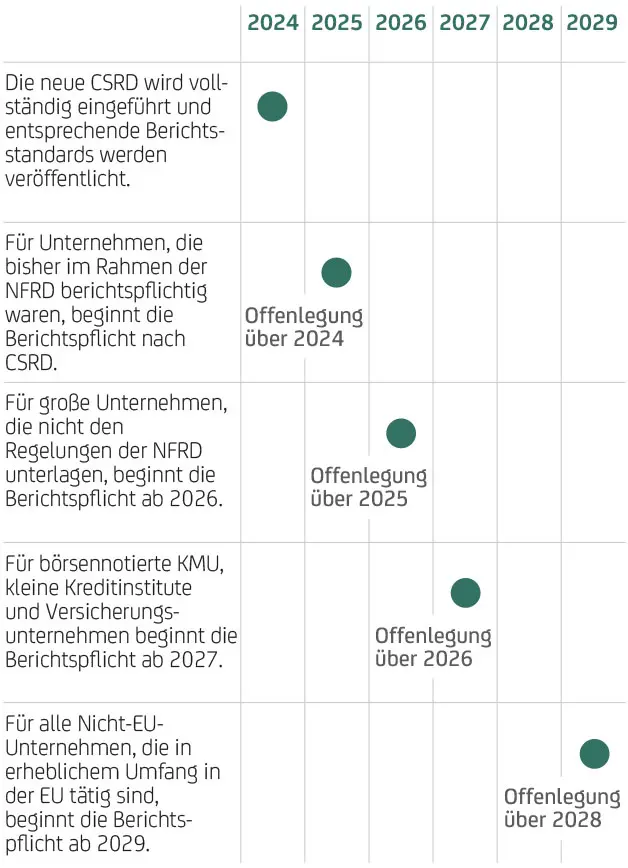

Die CSRD, die bis Mitte 2024 in nationales Recht umgesetzt sein muss, erweitert die bestehenden Anforderungen an die Nachhaltigkeitsberichterstattung. Ziel der neuen Richtlinie ist es, die bereits bestehende Richtlinie über die Angabe nicht finanzieller Informationen (NFDR) zu überarbeiten und zu stärken. Sie soll gewährleisten, dass Unternehmen verlässliche und vergleichbare Nachhaltigkeitsinformationen bereitstellen, die Stakeholder:innen für die Bewertung nicht finanzieller Leistungen von Unternehmen benötigen.

Quellen: Recherche script consult, München und Amtsblatt der Europäischen Union, 2023

Die kurz „Offenlegungsverordnung“ genannte SFDR (Sustainable Finance Disclosure Regulation) ist Teil des EU-Aktionsplanes zur Finanzierung nachhaltigen Wachstums und verpflichtet Fondsanbieter, mehr ESG-Informationen zu ihren Produkten offenzulegen. Sie ist ein wesentlicher Aspekt der ESG-Regulierung der EU und ermöglicht seit Mitte 2023 einen Datendurchblick, der Fonds auf Basis von ESG-Datenpunkten direkt vergleichbar macht. Damit stehen einem Berater nun vergleichbare ESG-Daten zu den tatsächlichen Portfolios eines als nachhaltig vermarkteten Fonds zur Verfügung.

Wen betrifft die Taxonomie und für wen gilt ab wann welche Offenlegungspflicht?

Grundsätzlich sind alle Unternehmen, die unter die Non-Financial Reporting Directive (NFRD) und deren deutsche Umsetzung im HGB fallen (vgl. §§ 289b, 315b HGB) auch dazu verpflichtet, Angaben zur Konformität ihrer Geschäftsaktivitäten mit der EU-Taxonomie offenzulegen

Mit Stand Juli 2023 sind rund um die Sustainable-Finance-Regulierung nun folgende Anwendungspflichten zu beachten:

Quellen: Recherche script consult, München und Amtsblatt der Europäischen Union, 2023

Taxonomie-Verordnung: Nachhaltigkeitskriterien für ausgewählte Branchen

Im Rahmen des EU-Aktionsplans sind diese Nachhaltigkeitskriterien bereits spezifisch für einige Wirtschafts- und Industriebereiche ausgearbeitet und dokumentiert worden:

Was bedeutet die EU-Taxonomie für Anleger:innen und Investor:innen?

Durch die neuesten Erweiterungen und Ergänzungen der Berichtspflicht ist eine erheblich größere Anzahl von Unternehmen künftig dazu verpflichtet offenzulegen, wie und in welchem Umfang ihre Tätigkeiten nachhaltig sind. Dadurch hat nachhaltiges Wachstum eine Kenngröße bekommen. Das wiederum dient Kund:innen und Investor:innen bei der Nachhaltigkeitsbewertung von Finanzprodukten, Wirtschaftsaktivitäten, Unternehmen, Sektoren oder einer ganzen Volkswirtschaft. Und das erschwert es den Unternehmen, Greenwashing zu betreiben. Aber durch die Nachhaltigkeitskriterien der Taxononmie-Verordnung sollen sie in der Lage sein, nachhaltige Investments schneller und leichter zu erkennen. Dazu sollen alle Finanzprodukte künftig in drei Kategorien den Grad ihrer Umweltfreundlichkeit anzeigen:

Konventionelle Finanzprodukte nach Artikel 6 der Offenlegungsverordnung: Sie berücksichtigen keine Nachhaltigkeitsaspekte. Risiken und nachteilige Auswirkungen müssen aber trotzdem transparent sein.

„Hellgrüne“ Finanzprodukte nach Artikel 8: Sie dürfen mit ökologischen oder sozialen Merkmalen beworben werden, wenn sie diese hinreichend erfüllen. Häufig werden diese auch als ESG-Produkte (Environmental, Social, Governance) bezeichnet.

„Dunkelgrüne“ Finanzprodukte oder auch „Impact Fonds“ nach Artikel 9: Sie verfolgen ein konkretes und messbares Nachhaltigkeitsziel, z. B. CO2-Einsparung oder Aufforstung. Kriterien hierfür sind sogenannte „technische Regulierungsstandards“. Deren Definition fehlt aber noch.

Welche Rolle spielen ESG-Ratings am Finanzmarkt?

Im Zuge eines nachhaltigen Finanzmarktes ist der Einfluss von ESG-Ratings auf Investitions- und Finanzierungsentscheidungen in den vergangenen Jahren massiv nach oben geschnellt. Die Bewertungen spielen am Finanzmarkt eine wichtige Rolle: Viele Investor:innen machen mittlerweile ihre Anlageentscheidungen von solchen Ratings abhängig.

Neue Regeln für ESG-Rating Anbieter

Der jüngste Entwurf der EU-Kommission sieht die Einführung formeller Regeln für die Anbieter solcher ESG-Ratings vor. Um das Vertrauen in ihre Ratings zu stärken und mehr Transparenz für die Anleger:innen zu schaffen, sollen Ratingagenturen in Zukunft viel detailliertere Angaben zu ihren Methoden machen. Insbesondere Anbieter von ESG-Ratings, die auch andere Finanzdienstleistungen offerieren, sollen diese Geschäfte nun trennen, um Interessenkonflikte zu vermeiden. So soll den Finanzmarktteilnehmer:innen zukünftig ermöglicht werden, fundierte Entscheidungen darüber zu treffen, welche Daten und Dienstleistungen ihren Bedürfnissen entsprechen.

Green Asset Ratio (GAR): Was besagt die neue Kennziffer für Banken?

Für Finanzinstitute wurde die Green Asset Ratio als aussagekräftige Kennzahl bestimmt, die spätestens ab 2024 in den Nachhaltigkeits-Reportings angegeben werden muss. Diese Kennzahl setzt das nachhaltig finanzierte Geschäftsvolumen und die nachhaltigen Investitionen in Beziehung zum Gesamtgeschäftsvolumen. Offengelegt werden müssen neben den zugrundeliegenden Geschäften auch nachhaltigkeitsrelevante Aspekte wie beispielsweise physische Risiken und Transitionsrisiken oder Aufgliederungen nach CO2-intensiven Sektoren, Zeitbändern und Scope-3-Emissionen.

Fazit

Mit dem jüngsten Erlass der EU-Kommission ist die Taxonomie im Bereich Umwelt – dem „E“ aus ESG – nun komplett und es ergeben sich weitreichende Änderungen für das bestehende Sustainability Reporting sowie eine massive Ausweitung auf bisher nicht betroffene Unternehmen.

Die Auseinandersetzung mit neuen Anforderungen der Nachhaltigkeitsberichterstattung stellt eine große Herausforderung für die Unternehmen dar, sollte aber auch als Chance wahrgenommen werden. Als Unternehmen gilt es, sich bereits jetzt mit den zunehmenden Anforderungen auseinanderzusetzen, um bestmöglich auf bevorstehende Veränderungen vorbereitet zu sein, und vom steigenden Bewusstsein der Kapitalmarktteilnehmer für Nachhaltigkeitsthemen zu profitieren.

Vom Aktionsplan zum umfassenden Regelwerk

Die EU hofft, dass dank klarer Kriterien und einem Plus an Transparenz den nachhaltigen Wirtschaftstätigkeiten künftig mehr Kapital zufließt. Dadurch – so die Idee – erhalten diese einen Wettbewerbsvorteil. Das Einhalten der Ziele des Pariser Klimaabkommens sowie der Sustainable Development Goals der Vereinten Nationen wird gefördert. Greenwashing könnte dank verbindlich klassifizierter Finanzprodukte schon bald der Vergangenheit angehören. Ganz egal ob Versicherungen oder Banken – alle Finanzdienstleister:innen sehen sich nun neuen Verpflichtungen ausgesetzt, Kund:innen entsprechend ihren Nachhaltigkeitspräferenzen zu beraten. Es liegt allerdings noch ein gutes Stück bis hin zu einem umfassenden Regelwerk, welches alle Aktivitäten der Wirtschaft mit entsprechenden Nachhaltigkeitskriterien abdeckt. Bisher bilden EU-Taxonomie-Verordnung und Offenlegungsverordnung nur einen Teil aller erforderlichen Maßnahmen ab. Das Thema Regulierung für nachhaltige Finanzen ist dadurch aber ins Rollen gekommen.

Wichtige Fragen zur EU-Taxonomie von privaten Anleger:innen und Unternehmer:innen

Anleger:innen sollen die Taxonomie konformen Prozentangaben in Zukunft gewissermaßen wie eine Nachhaltigkeitsquote nutzen können. Dabei zeigt ein hoher Prozentsatz an, dass ein Unternehmen (sehr) nachhaltig ist. Anbieter von Finanzprodukten zeigen damit, welcher Anteil an Investments in einem Finanzprodukt nachhaltig ist.

Für alle Anleger:innen und Investor: innen – ganz unabhängig von den eigenen Anlagepräferenzen – wird die zunehmende Transparenz über Nachhaltigkeitsrisiken der Unternehmen von Vorteil sein. Sie werden von zukunftsfähigeren Geschäftsmodellen und geringeren Risiken profitieren können. Außerdem können sie nachhaltige Aspekte besser in die eigene Vermögensanlage integrieren. Sie können aktiv darüber entscheiden, ob und wie sie nachhaltiges Handeln finanzieren wollen – und zwar passend zu ihrem individuellen Nachhaltigkeitsverständnis.

Greenwashing könnte dank verbindlich klassifizierter Finanzprodukte schon bald der Vergangenheit angehören, da den Anleger:innen und Investor:innen durch die nun geschaffene Transparenz ermöglicht wird, die tatsächliche Nachhaltigkeit einer Anlage schnell zu erkennen.

Finanzberater:innen in Banken und Versicherungen sind seit Anfang August 2022 verpflichtet, ihre Kund:innen zu ihren Nachhaltigkeitspräferenzen zu befragen und ihnen entsprechend geeignete Finanzprodukte anzubieten. Diese Angaben sind dann bei der Suche nach dem richtigen Produkt zwingend zu berücksichtigen. So soll der:die Kund:in beispielsweise bestimmen können, dass die Anlage in ein Finanzinstrument einbezogen werden soll, bei dem ein Mindestanteil in nachhaltige Investitionen angelegt werden soll.

Die stufenweise ab 2024 verbindliche Berichtspflicht bezieht sich immer auf das jeweilige Vorjahr. Eine immer stärkere Verknüpfung der Nachhaltigkeitsberichterstattung mit der Finanzberichterstattung wird durch die Taxonomie zwingend. Durch die hohe Anzahl und den geforderten Detailgrad der Kennzahlen wird die Offenlegung jedoch sehr komplex und der einhergehende Aufwand sollte keinesfalls unterschätzt werden. Viele der erforderlichen Daten werden den Unternehmen vermutlich nicht auf Knopfdruck vorliegen und interne Prozesse, IT-Systeme und Kontrollmechanismen müssen dementsprechend an die neuen Anforderungen angepasst werden. Gerade deshalb empfiehlt sich eine frühzeitige interne Erhebung, Verarbeitung und Analyse Taxonomie relevanter Daten und Kennzahlen, selbst wenn das Unternehmen nach jetzigem Stand noch nicht dazu verpflichtet ist.

Selbst nicht börsennotierte kleine und mittlere Unternehmen (KMU), die keinerlei nachhaltigkeitsbezogenen Berichtspflichten nach der Rechnungslegungsrichtlinie unterliegen, können von Kund:innen, Banken, Investor:innen oder anderen Interessenträgern um Nachhaltigkeitsinformationen gebeten werden. Die Europäischen Beratungsgruppe für Rechnungslegung (EFRAG) entwickelt daher auch vereinfachte freiwillige Standards für nicht börsennotierte KMU. Diese freiwilligen Standards sollen nicht börsennotierte KMU in die Lage versetzen, Anfragen nach Nachhaltigkeitsinformationen effizient und verhältnismäßig zu beantworten, und damit ihre Beteiligung am Übergang zu einer nachhaltigen Wirtschaft fördern.

Durch die angestrebte Ausrichtung zukünftiger Kapitalströme auf Nachhaltigkeit müssen sich Unternehmen diesem Wandel anpassen, um ihre Finanzierung langfristig zu sichern. Veränderte Stakeholder-Erwartungen und das gesellschaftliche Interesse an Nachhaltigkeit sprechen aber auch für einen freiwilligen Bericht zur Taxonomieverordnung, selbst wenn das Unternehmen noch nicht von der Taxonomie betroffen ist. Unternehmen mit hohen Anteilen an Taxonomie konformen Aktivitäten können dann von besseren Finanzierungskonditionen, aber auch dem Zugang zu öffentlichen Förderungs- und Investitionsprogrammen profitieren.

Für betroffene Unternehmen bringen die neuen Berichtsanforderungen erhebliche Veränderungen in Bezug auf den Umfang der Veröffentlichung sowie die Verlagerung von der freiwilligen zu einer verpflichtenden Offenlegung mit sich. Jeder Vorstand eines Unternehmens ist für die Umsetzung der Richtlinie in Anlehnung an die verbindlichen EU-Standards für die Nachhaltigkeitsberichterstattung (ESER), die von der Europäischen Beratungsgruppe für Rechnungslegung (EFRAG) zu erarbeiten sind, verantwortlich.

Für alle betroffenen Unternehmen ist es somit entscheidend, schnellstmöglich mit den Vorbereitungen für die Umsetzung der Corporate Sustainability Reporting Directive (CSRD) zu beginnen, um die Einhaltung der Berichtsanforderungen zeitlich sicher zu stellen.