Freibetrag: Erbschaftssteuer sparen.

Erbschaft: So steueroptimieren Sie Ihre Möglichkeiten.

Beratungstermin vereinbaren.

Warum Sie diesen Artikel lesen sollten:

Grundsätzlich unterliegt jedes Vermögen der Erbschaft- und Schenkungsteuer. Doch es gibt Freibeträge. Durch eine strategisch kluge und frühzeitige Übergabe lassen sie sich steueroptimiert nutzen.

Wer heute ein Vermögen besitzt, hat dafür in der Regel hart gearbeitet. Mit ins Grab nehmen kann es niemand. Das klingt schroff, jedoch neigen Menschen dazu, die Nachfolgeplanung zu meiden. Das ist verständlich – denkt man doch dabei an das Ende des eigenen Lebens und schwierige Entscheidungen beim Vererben. Doch mit Nachdruck sagt Manuela Zeilmaier, Financial und Estate Planner bei der HypoVereinsbank (HVB): „Wer ein Vermögen besitzt, sollte sich beizeiten damit beschäftigen, was zu tun ist, um es im eigenen Sinne und in dem der Angehörigen weiterzugeben.“ Das kann finanziell sehr vorteilhaft sein.

Steuerregeln werden verschärft.

Grundsätzlich unterliegt jedes Vermögen der Erbschaft- und Schenkungsteuer. Jenseits der aktuell geltenden Freibeträge bleiben nur selbstgenutzte Immobilien unter Umständen im Erbfall steuerfrei, wenn Kinder oder Ehepartner das übertragende Objekt als Erstwohnsitz für mindestens zehn Jahre weiter nutzen. Allerdings gilt hier für Kinder eine Maximalgröße von 200 Quadratmetern. Werden Immobilien vererbt, die an Dritte vermietet sind, wird für deren Wert immerhin nur 90 Prozent des Verkehrswertes angesetzt. Auch bei Betriebsvermögen kann es Begünstigungen geben.

Änderungen am Gesetz.

Das Bundesverfassungsgericht hatte das bisherige Erbschaft- und Schenkungsteuerrecht teilweise für verfassungswidrig erklärt und im Dezember 2014 Änderungen am bestehenden Gesetz gefordert. Im Sommer 2016 hatte der Bundesrat den Vorschlag des Bundestags noch abgelehnt und in den Vermittlungsausschuss verwiesen. Dessen Empfehlung stimmten beide Kammern schließlich zu.

Mit der Regelung, die rückwirkend zum 1. Juli 2016 in Kraft trat, können Erwerber von Unternehmen – wie zuvor auch – weitgehend von der Erbschaftssteuer befreit werden, wenn sie das Unternehmen fortführen und Arbeitsplätze erhalten. Die Voraussetzungen wurden allerdings verschärft:

Wählt der Erwerber die Regelverschonung von 85 %, muss der Betrieb mindestens fünf Jahre fortgeführt werden. Bei mehr als 15 Beschäftigten ist der Nachweis erforderlich, dass innerhalb der fünf Jahre 400 Prozent der Ausgangslohnsumme nicht unterschritten werden. Für die Optionsverschonung von 100 Prozent muss eine Behaltensfrist von sieben Jahren eingehalten werden und der Erwerber darf eine Mindestlohnsumme von 700 Prozent nicht unterschreiten. Nur das sogenannte begünstigte Vermögen kann von der Steuer verschont werden, nicht aber das Verwaltungsvermögen. Der Kapitalisierungsfaktor wird für das laufende Jahr und die folgenden Jahre auf 13,75 festgeschrieben. Der Erwerber erhält einen Rechtsanspruch auf Stundung der auf das begünstigte Vermögen entfallenden Steuer von bis zu sieben Jahren.

Steuerfreibeträge: So vererben und schenken Sie richtig.

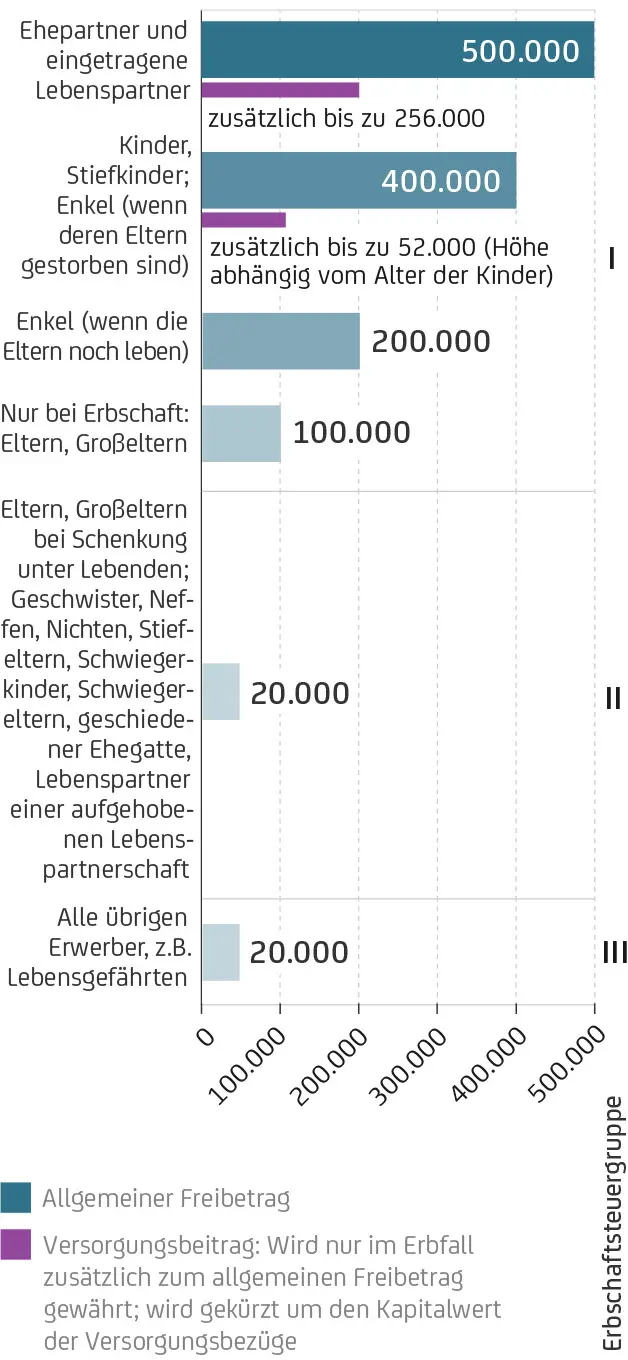

Wie viel von der Erbschaft nach Steuern übrig bleibt, hängt vom Verwandtschaftsgrad von Erblasser und Erbe ab. So viel kann ein Erbe oder Beschenkter steuerfrei erhalten (in Euro):

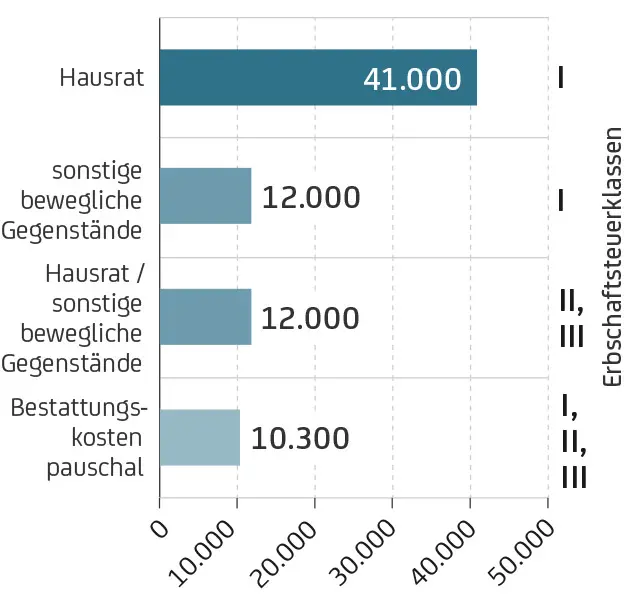

Sonstige Freibeträge.

Die Steuersätze der Erbschaftssteuer auf einen Blick.

Anders als im Einkommensteuerrecht gelten diese Sätze jeweils für den gesamten Erwerb. Werden die Schwellenwerte nur geringfügig überschritten, greift eine Härtefallregelung.

Schenkungen sind im Trend.

Bereits Anfang 2009 hatte der Gesetzgeber das Erbschaft- und Schenkungsteuerrecht reformiert. Seitdem sind Familienangehörige die Gewinner des neuen Rechts. Für weiter entfernte Verwandte, Freunde und Bekannte ist die Belastung in vielen Fällen jedoch größer geworden. Zum Beispiel wurde der Freibetrag für Kinder auf 400.000 Euro fast verdoppelt.

Als Folge dieser Reform ist ein Trend erkennbar: In Deutschland wird immer mehr Vermögen verschenkt statt vererbt. Der Grund: Bei mehrfacher Nutzung der hohen Freibeträge können letztlich größere Vermögen steuerfrei übertragen werden. Der Vorteil einer Schenkung erschließt sich, wenn man bedenkt, dass die Freibeträge pro Kind und Elternteil gelten und nach zehn Jahren erneut in Anspruch genommen werden können. Der Freibetrag pro Kind beträgt 400.000 Euro.

„Eine Familie mit zwei Kindern könnte auf diese Weise alle zehn Jahre bis zu 1,6 Millionen Euro steuerfrei auf die nächste Generation übertragen“, erläutert Dr. Thomas Fritz, Steuerberater und Partner bei der Steuerberaterkanzlei Peters, Schönberger & Partner in München. Der Wert errechnet sich aus zwei Freibeträgen für die Kinder jeweils für Vater und Mutter. Wer etwa im Alter von 50 Jahren mit der Schenkung beginne, könne angesichts einer langen Lebenserwartung so bis zu drei Mal die Freibeträge nutzen.

Testament regelmäßig prüfen.

Schenkungen zu Lebzeiten sind ein wirksames Instrument, Steuern zu vermeiden. Daneben gibt es weitere Möglichkeiten, steueroptimierte Ergebnisse dadurch zu erzielen, dass man zu Lebzeiten den Vermögensübergang plant. Das ist sinnvoll, denn nachträgliche steuerwirksame Korrekturen durch die Erben sind – wenn überhaupt – nur mit erheblichem Aufwand möglich. Steuerberater Fritz weist vor diesem Hintergrund darauf hin: „Ein Testament sollte regelmäßig überprüft werden, schließlich ändern sich die Rahmenbedingungen im Laufe der Jahre.“

Freibeträge strategisch nutzen.

Dazu ein Beispiel: Bei Ehepaaren beliebt ist das so genannte Berliner Testament. Darin setzen sich die Partner gegenseitig als Alleinerben ein und die Kinder als Erben des länger Lebenden. Viele Paare setzen so ein Testament im mittleren Alter auf. Dann scheint alles bestens geregelt zu sein. Allerdings verbessern sich die Vermögensverhältnisse über die Jahre oft – und sei es, weil ein Ehepartner von einem Dritten ein Vermögen erbt.

„Dann ist das Berliner Testament unter Umständen plötzlich nicht mehr optimal“, sagt Thomas Fritz. Der Grund sind wieder die Freibeträge der Kinder, die ungenutzt verfallen, wenn der erste Ehegatte stirbt. Statt dem überlebenden Partner den ganzen Nachlass zu vererben, wäre bei einem großen Vermögen eine Verteilung auch auf die Nachkommen sinnvoll.

Insgesamt gibt es beim Thema Nachlassplanung eine Menge zu beachten. Um sein hart erarbeitetes Vermögen strategisch klug und zugleich flexibel aufzustellen, ist der Rat von Experten hilfreich. Dazu gehören neben dem Kundenberater der HVB insbesondere rechtliche und steuerliche Berater. Die entsprechenden Gespräche dürften sich lohnen. Manuela Zeilmaier, Financial und Estate Planner der HVB: „Jeder sollte zu Lebzeiten selber bestimmen, wie mit seinem Vermögen verfahren wird – sonst tut es letztlich der Staat.“

Merkliste: Wichtige Eckpunkte der Erbschaftssteuerreform im Überblick.

- Wird nach der Regelverschonung übertragen, gibt es bei Erfüllung bestimmter Voraussetzungen einen Verschonungsabschlag von 85 Prozent.

- Bei der Optionsverschonung kann das begünstigte Vermögen bei Erfüllung bestimmter Voraussetzungen zu 100 Prozent von der Steuer befreit sein.

- Betriebe mit nicht mehr als fünf Beschäftigten sind von der Lohnsummenregelung ausgenommen. Darüber sind die Anforderungen nach der Mitarbeiteranzahl gestaffelt.

- Das Verwaltungsvermögen kann nicht von der Steuer verschont werden. Bei der Regelverschonung wird jedoch Verwaltungsvermögen bis zu einem Anteil von 10 Prozent des Betriebsvermögens wie begünstigtes Vermögen behandelt. Bei der Optionsverschonung darf das Verwaltungsvermögen nicht mehr als 20 Prozent des gemeinen Werts des Betriebs ausmachen.

- Beim Erwerb von betrieblichen Vermögen mit einem Wert des begünstigten Vermögens von mehr als 26 Millionen Euro können Erben zwischen einer Verschonungsbedarfsprüfung oder einem abschmelzenden Verschonungsabschlag wählen. Die Berechnung des gemeinen Werts eines Betriebs wird geändert: Dieser errechnet sich aus der Multiplikation des nachhaltig erzielbaren Jahresertrages mit einem Kapitalisierungsfaktor, welcher für dieses Jahr und die folgenden Jahre auf 13,75 festgeschrieben wird (eine Änderung durch Rechtsverordnung ist möglich).

- Familienunternehmen erhalten unter bestimmten Voraussetzungen einen Vorababschlag von bis zu 30 Prozent auf den begünstigten Teil des Betriebsvermögens.

- Der Katalog von Gegenständen, die ausdrücklich als Verwaltungsvermögen gelten, ist erweitert worden.